DAILY NEWS_ 2017.4.12 (수)

본문

DAILY NEWS_ 2017.4.12 (수)

1. [인천항 벌크화물_버릴 수 없는 카드] 중. 벌크화물 정체 원인

수정법·비싼 임대료 걸림돌 제조업·공장 ‘脫인천’ 가속

전편에서, 인천항 전체(북항포함)의 벌크화물은 2006년 1억740만t에서 10년 후인 2016년 1억1천892만t으로 거의 정체를 보였고, 내항(1~8부두) 벌크화물 물동량은 2006년 3천509만t 이었으나 10년 후인 지난해(2016년)에는 1천940만t에 불과한 점을 살펴봤다.

항만전문가들은 이같은 인천항(내항)의 수출입 벌크화물의 감소원인은 수도권정비법 규제와 비싼 공장임대료로 인한 제조업체의 탈인천 가속화, 인천항 배후부지의 부족과 비싼 야적비용, 임대료, 원목보세장치장 부족, 제1항로(팔미도~북항)수심저하 등이 원인이라고 지적하고 있다.

또 벌크화물의 컨테이너화, 해수부ㆍ인천항만공사(IPA) 등 관계기관의 컨테이너화물 집중경향 등이 벌크화물 감소의 주원인이라고 지적하고 있다.

먼저, 수도권정비법 규제와 비싼 공장임대료는 인천항 벌크화물 감소의 가장 큰 원인으로 꼽히고 있다.

김종식 인천항만물류협회장은 “내항의 벌크화물이 해마다 2~3%씩 감소하는 가장 큰 원인은 비싼 공장임대료ㆍ야적지임대료 등으로 경쟁력이 없어 지방으로 공장이 이전하기 때문이다. 경인지역 제조업체의 지방이전을 막아야 인천항이 살 수 있다”고 진단했다.

인천항의 서비스비용 경쟁력이 떨어지는 것도 중요 원인이다.

인천항만물류협회 관계자는 “벌크화물의 입출항료, 야적비용, 임대료 등을 재정비해야 한다. 항만관련 비용 추가 등으로 경쟁력을 잃은 지 오래”라고 말했다.

평택항에 양곡과 사료부두 등 일반 화물을 처리하는 부두가 잇따라 개장하면서 경쟁력에 밀려 물동량을 빼앗긴 것은 인천항 벌크화물에 부정적 영향을 주었다.

글로벌항만을 위한 ‘벌크화물의 컨테이너화’도 감소의 한 원인이다.10여년전부터 일반잡화 등의 화물이 포장 형태로 규격화(컨테이너화, 팔렛트화) 되었다. 컨테이너 화물은 늘어나고 일반 벌크화물 수요가 줄어든 것이다.

북항으로 가는 제1항로 수심이 얕아 화물선의 신속한 입항에 차질을 빚고 있다.이귀복 인천항발전협의회장은 “팔미도와 북항을 잇는 1항로의 계획 수심은 14m이지만 실제 수심이 10m 미만인 곳이 여러 군데 있어 대형 선박의 경우 3개월 평균 99척이 물때를 기다리는 실정”이라고 말했다.

목재부두 원목보세장치장이 부족한 것도 벌크화물 감소에 영향을 준다.목재와 철제 하역을 하던 8부두가 중단되고, 북항으로 목재부두가 옮겨갔다. 그동안 임광토건,한진중공업, 원일 창고 등이 원목 보세장치장으로 활용돼 왔다. 그러나 임광토건 창고와 한진중공업 1·2ㆍ3창고는 지난해까지 공장용지로 전환된 상태에서 한진중공업 4창고 일부(매각중)와 10만여㎡의 원일창고만이 원목 야적장으로 명맥을 유지하고 있다.

김승태 (사)대한목재협회 전무는 “국내 수입목재의 60% 연간 2천100만t 내외가 북항으로 들어온다”며“원목수입업체 30개사와 목재협회 등은 그동안 인천시 외곽부지들을 야적장으로 임대하기 위해 시와 인천항만공사, 인천해양수산청, 산림청 등을 상대로 수차례 청원을 했으나 부지를 확보하지 못했다”고 말했다.

이와함께 인천항 주변의 잘못된 인천시 도시계획(주거ㆍ상업용지) 및 이에따른 환경민원발생도 벌크화물 위축의 한 원인으로 작용했다.연안부두~신포동 주변 주민들은 벌크화물의 분진 등으로 피해를 입었고, 이미 이전한 고철부두를 비롯, 이전요구를 받고 있는 남항의 모래ㆍ석탄부두 하역사는 민원과 과징금 속에 제기능을 펼치기 힘든 상황이다.

이같은 환경민원은 해수청과 IPA 등 관계기관이 컨테이너 중심 항만정책을 선호하는 동기를 제공했다.박창호 재능대 유통물류학과 교수는 “항만과 도시의 기능 배치가 조화롭지 않아, 시민과 벌크화물 양측에서 피해를 입어온 것”이라고 강조했다.

(경기일보 2017.04.11.)

2. 경기평택항만공사, ‘제1회 평택항발전자문단 회의’ 개최

경기평택항만공사는 11일 평택항 마린센터에서 평택항 물류 활성화 및 주요 현안 개선을 위한 ‘2017 제1회 평택항발전자문단 회의’를 개최했다.

이번 회의에서 중국의 사드 보복조치로 인한 ▶평택항 운영 현황 공유 및 해결방안 마련 ▶공사 재정건전성 강화 ▶청소년을 위한 항만특화 프로그램 개발 등 다방면의 토의가 이뤄졌다.

자문위원들은 개항이후 최초로 지난해 컨테이너 물동량 62만3천TEU를 처리한 평택항의 성과를 높이 평가하며 동남아 및 신흥시장 공략 등 최근 중국의 보복조치에 따른 평택항의 대응방안 마련을 요구했다.

또 지역사회와 소통 활성화 및 고객과 주민이 함께 공감하고 신뢰할 수 있는 평택항을 만들기 위한 맞춤형 항만체험 등 다양한 프로그램을 개발하는데 의견을 모았다.

최광일 항만공사장은 “평택항발전자문회의가 평택항 발전을 위한 각계각층의 다양한 목소리를 듣고 반영하는 통로가 될 수 있도록 할 것”이라며 “앞으로 각계 전문가가 참여하는 자문단 회의를 비롯해 고객과 지역주민이 공사 경영에 참여할 수 있는 다양한 통로를 마련해 나가겠다”고 말했다.

임삼섭 평택항발전자문단 위원은 “최근 중국 보복조치로 인해 항만물류분야가 직격탄을 맞았다. 평택항도 컨테이너 물동량 및 국제카페리여객 감소 등 적지 않은 피해를 입고 있다”며 “피해를 최소화하기 위해 베트남 등 동남아 시장 확대 와 신설된 운영노선 안정화를 이끌어 중국시장 의존도를 낮추고 물류시장을 다변화 할 필요성이 있다”고 밝혔다.

(중부일보 2017.04.12.)

3. BDI 상승세…해운업계에 봄바람 분다

경기선행지표로 활용되는 발틱건화물운임지수(Baltic Dry Index, BDI)가 회복세를 보이면서 그동안 얼어붙었던 해운업계에 청신호가 될지 관심이 쏠리고 있다.

11일 해운업계에 따르면 올해 1분기 BDI는 평균 936포인트를 기록하며 전년 동기간 358포인트 대비 약 160% 늘어나 반등에 성공했다. 이는 지난해 BDI인 평균 675포인트와 비교해서도 증가한 수치다.

일반적으로 원자재의 해상운송비용을 나타내는 지수인 BDI는 세계 물동량을 가늠해보는 척도로 평가받는다. 해운업이 유례없는 호황을 누리던 2007년경에는 1만 포인트를 훌쩍 넘기기도 했으며, 글로벌 금융 위기로 해운업계에 한파가 들이닥친 후에는 700선으로 급락하기도 했다. 이후 반등과 하락을 반복하다가 대부분 세 자릿수에 머물러 왔다.

하지만 올해 1분기 BDI가 계절적 비수기임에도 불구하고 손익분기점인 600선을 돌파했다는 점에서 상당한 의미를 갖는다는 평가가 잇따른다. 특히 지난달 7일 1033포인트를 기록한 후 한 달 이상 꾸준히 1000 이상을 유지한 점도 고무적이다.

상황이 이렇다 보니 업계 내 기대감도 높아지고 있다. 이번 상승세가 일시적인 현상이 아닐 것으로 보는 시각이 늘고 있는 것. 실제로 지난달 말 한국해양수산개발원이 발표한 자료에 따르면, 건화물 운임 호조세에 힘입어 체감경기지수(BSI)가 상승했다.

업계에서는 이번 BDI 개선의 원인을 세계 교역량이 는 반면 선박 해체와 계선(선박의 운항을 일시정지하는 것)이 증가한 것에서 찾고 있다. 최근 철광석과 곡물 물동량 수요가 급증한 가운데 지난해 해체된 선박은 총 933척으로 선박 과잉공급이 해결됐다는 설명이다.

다만 BDI에 영향을 미치는 요소는 물동량 수요와 선박의 공급 이외에도 유가와 운송경로 등 다양한 만큼 복합적인 관점에서 장기적으로 지켜봐야 한다는 의견도 있다. 특히 물동량이 더는 늘지 않으면서 선박 건조가 늘어날 경우 이번 상승세가 다시 꺾일 것이라는 분석도 나온다.

이에 대해 업계 관계자는 "지난해까지 해운업계가 전반적으로 어려웠지만 이제 반등할 시기가 아닌가 싶다"며 "그러나 운임이 오르면 선박 공급이 늘어날 가능성도 배제할 수 없다는 점에서 장기적으로는 물동량이 증가해야 업황이 개선될 것"이라고 말했다.

(시사오늘, 시사ON, 시사온 2017.04.11.)

4. "조선업 2018년도 어렵다"…대우조선 해법에 영향 주나?

클락슨, 전망치 하향 조정…"맹신하다 낭패, 재검토해야“

금융당국이 대우조선해양 구조조정의 핵심 근거로 삼았던 영국의 조선·해운 분석기관 클락슨리서치가 조선업 발주 전망을 당초보다 보수적으로 수정해 하향 조정했다. 조선업 업황이 오는 2018년부터 점차 개선될 것으로 전망하던 것에서 회복이 예상보다 더딜 것이라고 입장을 바꾼 것이다.

11일 관련업계에 따르면 클락슨리서치는 최근 발표한 '발주 전망'에서 올해 발주량을 종전 전망치(2950만CGT)보다 390만CGT나 감소한 2560만CGT로 전망했다. 또 2019~2021년 전망치도 대체로 110만∼320만CGT씩 낮춰잡은 것으로 나타났다.

앞서 클락슨리서치의 지난해 9월 발표에 따르면 지난 2017년 연간 발주량을 2050만CGT(표준화물 환산톤수)로 전망했으나, 지난 3월에는 이를 20140만CGT로 상향 조정했다.

이에 정부는 지난달 23일 대우조선 구조조정 추진방안을 발표할 당시 클락슨 자료를 별첨으로 인용했었다. 정부는 구조조정을 통한 향후 대우조선의 중장기 비전과 관련해 "관련 전문가들이 오는 2018년부터 조선 시황이 점차 개선될 것으로 전망한다"고 언급했다. 그러면서 "2018년께 업황 개선이 가시화될 경우 인수합병(M&A) 여건이 조성되므로 대우조선 '주인찾기'가 가능해질 것"이라고 덧붙였다.

그러나 클락슨리서치가 발주 전망을 하향 재조정하면서 향후 계획에 차질이 생길 가능성에 대한 우려가 제기되고 있다. 앞서 정부가 해당 보고서를 근거로 삼고 대우조선의 구조조정 추진방안을 세웠기 때문이다.

사실 정부의 클락슨리서치 맹신은 이번이 처음이 아니다. 채궈단과 정부는 지난 2015년 10월 대우조선 지원을 결정할 때도 클락슨 자료만을 인용해 전망이 크게 어긋난 사례가 있었기 때문이다. 당시 조선 3사의 경쟁력 강화방안을 컨설팅한 맥킨지는 지난해 8월 초안에서 대우조선을 매각 또는 분할해 조선업을 '빅2' 체재로 재편해야 한다는 내용을 담았다. 그 근거로 향후 5년간 조선업 수주 절벽이 지속할 것이라고 예상했다.

이런 주장에도 불구하고 정부는 그해 10월 발표한 조선산업 경쟁력 강화방안에 해당 내용을 반영하지 않고, 국내 조선사의 수주 전망을 비교적 높게 잡은 클락슨 자료를 인용해 구조조정 방안을 확정했다. 당시 정부는 "클락슨이 오랫동안 업계 전망을 해 온 만큼 자료가 더 정확하다고 판단했다"고 설명했다.

하지만 이번에 클락슨리서치가 향후 전망을 수정하면서 업황 회복이 기대보다 더디게 진행될 가능성에 무게가 실리고 있다. 이에 일각에서는 대규모 혈세가 들어가는 만큼 정부의 조선업계 구조조정 계획을 치밀하게 재검토해야 한다는 주장이 제기되고 있다.

업계 관계자는 "정부의 노력에도 불구하고 조선업의 업황은 나아질 기미가 보이지 않고 있다"며 "다양한 의견을 수렴해 조선업계 구조조정 계획을 치밀하게 재검토할 필요가 있다"고 말했다.

(서울파이낸스 2017.04.11.)

5. 북미항로 수출입불균형 개선

신흥국의 소비 확대에 기대

아시아-북미항로의 수출입불균형이 다소 개선된 것으로 나타났다. 수출입불균형은 수출항로의 운임 동향 및 공화물차 수송 비용과도 관련이 있다. 최근 아시아발 수출 항로가 증가세였으나, 신흥국의 소비 수요 확대에 따른 불균형 해소가 기대되고 있다.

미국 통관 통계 서비스 피어스에 따르면 1월 수입항로 물동량은 수출항로의 40.5%로, 전년 동월 대비 2.6%포인트 상승했다. 1월 물동량은 수출과 수입 모두 수요가 많았으나, 수입항로 화물이 10% 이상 증가하면서 점유율을 높였다.

수입항로의 점유율은 2011년 51.1%까지 개선됐으나, 이후에는 다시 격차가 커지고 있다.

미국의 경기가 회복 국면에 접어들면서 아시아발 수출항로의 물동량은 2014년 연간 화물량을 웃도는 1472만TEU로 역대 최대치를 거뒀고 지난해엔 1561만TEU를 기록했다.

한편 수입항로의 화물은 2011년 이후, 연 670만~680만TEU대를 기록했다. 2015년 주요 양하지인 중국이 침체되면서 638만TEU까지 하락했다. 그러나, 중국의 회복 및 아시아 신흥국의 신장으로, 지난해엔 681만TEU까지 회복됐다.

< 외신팀 >

(코리아쉬핑가제트 2017.04.11.)

6. 리퍼 ‘컨’ 수요 부진에 생산량 10만개 밑돌아

지난해 생산량 8만개에 그쳐

지난해 리퍼 컨테이너의 생산량이 전년 대비 3만개 줄어든 약 8만개를 기록한 것으로 나타났다. 전 세계 리퍼 컨테이너의 생산량이 2014~2015년에 10만개를 넘었지만, 3년 만에 이를 밑돈 것이다.

일본해사신문에 따르면 세계적인 컨테이너 운임 하락세가 리퍼화물에도 보이면서, 선사가 발주를 보류한 영향이 컸다. 올해도 그 영향이 계속돼, 2년 연속 생산량 10만개를 밑돌 것으로 보인다.

업계 관계자에 따르면, 전 세계 신조 리퍼 컨테이너의 생산량은 2014년에 10만개, 2015년에 11만개로 순조로웠으나, 2016년에는 8만개 중반으로 크게 감소했다. 2015년까지 머스크라인을 필두로 각 선사들이 적극적으로 발주했었으나, 지난해 들어서 발주 속도가 둔화됐다.

하파그로이드 및 NYK가 5000개 규모의 대량 발주에 나섰으나, 그 밖에는 모두 소량에 그쳤다. 간신히 머스크라인이 지난해 9월에 1만4800개를 발주했지만, 생산은 올해 1사분기로 미뤄져 지난해 생산량은 10만개를 크게 밑돌았다.

각 선사들은 2014~2015년 리퍼 컨테이너의 발주를 급속도로 확충했으나, 수요가 저조한 데다, 드라이화물과 마찬가지로 수급균형이 악화됐다. 리퍼 컨테이너의 운임 하락은 선사마다 신조 발주를 보류하게끔 만들었다.

올해 들어서도 침체기는 계속되고 있다. 발주에 나선 곳은 머스크라인, 에버그린, MOL, 현대상선 등 일부 선사인 것으로 보인다. 발주 규모도 머스크라인의 1만개를 제외하면, 1000~2000개로 많지 않다.

현재 주요 항로의 물동량이 증가 추세인 탓에, 향후 선사들의 발주가 다시 늘어날 가능성이 있지만 올해 생산량은 9만개 정도에 그칠 것이라는 의견도 나온다.

< 외신팀 >

(코리아쉬핑가제트 2017.04.11.)

7. 수요 증가로 벌커 선가 상승

최근 들어 줄어든 라이프사이클로 사용 기간이 줄어들면서, 최근 드라이 벌커의 선가가 상승하고 있다.

쉽브로커인 Intermodal은 최근의 보고서에서, “드라이 벌크 시장은 분명히 지난해 동기 대비 반등했고, 최근들어 견조해진 운임을 구가하고 있다. 지난해 말에 첫 반등 신호를 보인 이익 전환 추세는 최근 현실이 되어 2017년 1분기 동안에 자산 가격을 크게 높였다"고 했으며, "해운 업체들이 2016년의 역사적인 저점 이후에 유보 전략을 버리고, 최근 추가 선박을 확보하기 위하여 중고 시장에 투자하거나 선대 전체를 교체하려고 하는 것도 놀라운 일이 아니다”고 전했다.

Intermodal의 선박 매매 브로커인 Konstantinos Kontomichis는 “한편, 벌커의 평균 라이프사이클이 줄어든 것은 분명하다. 드라이 벌커의 경우 구매 선박의 상당 부분의 선령은 최대 15년으로 2013년의 20년과 2010년의 25년에 비하여 크게 낮아졌다"고 말했다.

Kontomichis는 “짧아진 선박의 라이프사이클과 늘어난 구매 의욕, 충분한 매매 후보군과 견조한 폐선 가격이 현대화 된 선박은 물론 노후 선박들의 자산 가격을 모두 높였다"고 했으며, "현재의 자산 가격이 부풀려진 것일 수도 있다는 우려가 높아지고 있는 것도 놀라운 일이 아니나, 이런 우려는 정당화 될 수도 있을 것이다"고 말했다.

Kontomichis는 “선령이 10년 되어 1,000만 달러 정도 하는 일본 조선소에서 건조된 수프라막스 선박의 최근 매매가는, 지수가 같은 수준이고 해당 크기의 선박 오더북이 훨씬 높았을 때 가장 노후한 선박 매매가와 비교하면 여전히 저렴하다"고 했으며, "이후 판매는 오늘날의 가격이 지난 11월과 비교하여 높다는 사실을 뒷받침하기는 하지만 과거와 비교하면 전혀 부풀려진 것이라 할 수 없다"고 말했다.

Kontomichis는 “일본 조선소에서 2007년도에 건조된 55,000DWT급 'Admiral Schmidt'호는 2017년 3월 초에 980만 달러에 매각되었으며, 2004년도에 일본 조선소에서 건조된 이전 선명이 'Sea Lily'호(52,000DWT)의 경우 2014년 9월에 1,570만 달러에 매각되었다"고 말했다.

계속해서, Kontomichis는 “2003년도에 일본 조선소에서 건조되었으며, 이전 선명이 'Ultra Paguera'호(53,600DWT)의 경우 2013년 5월에 1,480만 달러에 매각되었다"고 했으며, "마지막으로 일본 조선소에서 2002년도에 건조되었으며, 이전 선명이 'Vega Eternity'호(52,400DWT)의 경우 2012년 7월에 1,680만 달러에 매각되었다”고 말했다.

Kontomichis는 “이를 종합해 보면, 오늘날의 선가 개선이 선가를 부풀려 시장의 버블을 반영하는 것이 아니라 단지 늦어진 조정국면을 반영하는 것이다"고 했으며, "보다 중요한 것은, 과거 상황을 비추어 볼때, 추가 조정의 여지가 더 있다는 것이다. 우리는 아마도 조만간 추가로 가격이 높아지는 상황을 보게 될 것이다"고 말했다.

지난주 선박 매매 시장과 관련하여, Intermodal은 “선박 매매 활동은 지난 주에 견조한 수준을 유지했다. 여러 매매 건이 기존 선박들의 전 범위에 걸쳐 이루어졌고, 드라이 벌크 부문의 경우 바이어들은 케이프 부문을 제외한 모든 사이즈 선박에 집중했다"고 했으며, "아마도 이들은 수년 전과 비교하여 더 지불해야 하는 높은 프리미엄 때문에 상심했을 것이다"고 말했다.

계속해서, Intermodal은 “탱커 부문에서는 한국 조선소에서 2004년도에 건조된 'MARE CARIBBEAN'호(46,718DWT)가 영국의 Union Maritime에 1,140만 달러에 매각되었으며, 드라이 벌커 부문에서는 한국조선소에서 2002년도에 건조된 'KMTC CHALLENGE'호 (52,026DWT)가 그리스 바이어들에게 700만 달러에 매각되었다”고 말했다.

(쉬핑데일리 2017.04.12.)

8. 중국조선소에 벌커 발주 급증

최근 들어 중국내 조선소에 드라이 벌크 선박의 발주가 급증하기 시작했다. 이는 저렴한 선가에 많은 선주들이 유혹을 느끼고 있기 때문이라고 한다.

Chartworld Shipping는 중국 북단에 있는 Penglai Jinglu 조선소와 8만 2,000DWT급 캄사라막스 벌크 선박 4척에 대한 건조 계약을 체결했으며, 이들 선박들은 2018년과 2019년도에 인도될 예정이라고 한다.

한편, 이 선주는 지난 3월에 Jiangsu New Yangzijiang 조선소에 8만 2,000DWT급 캄사르막스 벌커 4척을 발주했다.

한편, Torvald Klaveness는 Jiangsu New Yangzijiang 조선소에 기존 시리즈 선박을 확장해 8만 3,56 DWT 급 캄사르막스 벌크 선박 1척을 발주 했으며, 이 선박은 2018년 4분기에 인도될 예정이다.

중국내 언론 매체에 따르면, 최근 들어 선령이 5년된 벌커와 신조 벌커 사이에 가격 차이가 현저히 줄어 들었다고 한다. 케이프의 경우 중고 선가는 3,250만 달러이고, 신조 가격은 4,000만 달러 정도이다. 그리고, 캄사르막스의 경우 그 차이는 더 작아, 중고 선가는 2,100만 달러 수준이고, 신조 가격은 2,400만 달러이다.

(쉬핑데일리 2017.04.11.)

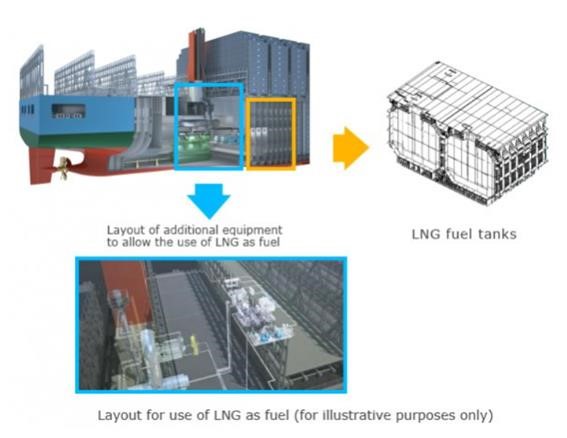

9. MOL Plans Four 20,000 TEU LNG Mega-Ships

Mitsui O.S.K. Lines (MOL), the largest and oldest of Japan's international ocean carrier companies, has got the green light for four LNG-powered 20,000 TEU containerships that have been under construction with Samsung Heavy Industries (SHI).

DNVGL, a registrar and classification society headquartered in Germany, has approved plans for the series of containerships.

Construction of the vessels began in 2015 after MOL anticipated using LNG as a fuel.

Global regulations on exhaust emissions are becoming tighter for merchant vessels due to more action being taken by the International Maritime Organization (IMO), other specialised international bodies and countries all over the world.

MOL has found through next-generation clean fuel studies that the use of LNG to replace conventional ‘heavy’ fuel oil can significantly reduce emissions of CO2, a major contributor to global warming, as well as NOX and SOX, which cause acid rain and other problems.

The first vessel of the series, the MOL Triumph, was delivered on March 27, 2017, and can be converted to run on LNG fuel when the LNG supply is commercially completed. MOL will take the delivery of the second 20,000 TEU-class vessel in May 2017.

(Port technology 2017.04.11.)

10. Maersk Line Selling Subsidiary For Hamburg Süd

A.P. Moller-Maersk has agreed to sell off Mercosul Line, its Brazillian carrier subsidiary, in order to clear Maersk Line's takeover of Hamburg Süd with the Brazilian competition authorities.

Hamburg Süd's ownership of Aliança Navegaçao, its East Coast South America (ECSA) cabotage and feeder subsidiary, would have given Maersk Line an 80% share of trade to Brazil as Maersk's Mercosul currently has a 21% share and Aliança 59%.

Potential buyers of the Brazilian flagship carrier, which owns four ships — each with a 2,500 TEU capacity, include CMA CGM, Mediterranean Shipping Company, Hapag-Lloyd, NYK Line and Cosco China Shipping.

Maersk will still have an 18.5% share of global trade after the sale and a 59% share of trade to Brazil.

An official statement from Maersk Line said: “With the purpose of securing the Brazilian competition authorities’ (CADE) swift approval of the Hamburg Süd acquisition, it has been decided to divest Mercosul Line from A.P. Moller–Maersk.

“The divestment will ensure that the cabotage sector in Brazil remains competitive and that customers can benefit from a comprehensive choice of carriers”

(Port technology 2017.04.11.)