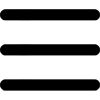

DAILY NEWS_ 2017.2.20 (월)

본문

DAILY NEWS_ 2017.2.20 (월)

1. 한진해운 파산, 인천항 '미풍'

'컨' 물동량 점유율 1~2% 그쳐

한진해운 파산이 인천항의 물동량 증감에는 큰 영향을 주지 않을 것으로 분석됐다.

서울중앙지법 파산6부는 지난 17일 한진해운 파산 선고 결정을 내렸다. 이에 따라 우리나라 원양 해운업의 시초로 불리는 한진해운이 창립 40년 만에 역사 속으로 사라지게 됐다. 하지만 한진해운 파산으로 인한 인천항의 물동량 변동은 크지 않을 것으로 예상된다.

19일 인천항만공사에 따르면 인천항 컨테이너 물동량에서 한진해운의 점유율은 1~2%에 불과하다. 지난해의 경우, 인천항 전체 컨테이너 물동량 268만TEU 가운데 한진해운 물량은 2만6천TEU에 그쳤다. 2015년에도 237만7천TEU 가운데 4만2천TEU만 한진해운 물량이었다.

한진해운 사태가 오히려 인천항의 물동량 증가에 영향을 줬다는 분석도 나온다. 지난해 월별 인천항 물동량을 보면, 한진해운 법정관리 돌입(8월 31일) 이후 물동량이 증가했다. 10월 25만1천TEU, 11월 25만3천TEU, 12월 26만3천TEU 등 10월 이후 월 25만TEU 이상 처리했다.

인천항만공사 관계자는 "한진해운 사태에 따른 반사효과로 보인다"며 "부산항 등을 이용하던 한진해운 물량 일부가 인천항으로 이동한 것으로 볼 수 있다"고 했다.

(경인일보 2017.02.20.)

2. 한진해운 파산 … 광양항 물동량 ‘직격탄’

환적물량 10% 줄어 큰 타격

한진해운 파산에 광양항도 물동량 감소 등 직격탄을 맞게 됐다. 서울중앙지법 파산6부(정준영 수석부장판사)는 지난 17일 한진해운에 파산 선고를 내렸다고 밝혔다.

회생절차 폐지에 대한 2주간의 항고기간 동안 적법한 항고가 제기되지 않아 최종 파산 선고를 내리게 됐다. 법원은 김진한 변호사를 파산 관재인으로 선임해 조만간 본격적인 파산 절차를 밟게 된다.

이에 따라 광양항도 한진해운의 환적 물동량이 크게 줄어 큰 타격을 입게될 전망이다. 19일 여수광양항만공사 등에 따르면 지난해 광양항 컨테이너 물동량 222만4000TEU(20피트 길이 컨테이너) 가운데 22만TEU는 한진해운 물량이었다. 정확히 10분 1를 한진해운이 맡았던 셈이다. 2015년에는 232만7000TEU 중 32만TEU가량이 한진해운 물량이었다.

광양항 물동량 중 한진해운이 차지하는 비중은 해마다 증가 추세를 보이다가 2015년 13%를 넘었지만, 법정관리에 들어간 지난해 다시 10% 아래로 떨어졌다.

수출 물량은 다른 선사를 통해 광양항을 거쳐 갈 수 있지만, 한진해운 환적물량은 ‘대체 불가’일 것으로 업계는 내다봤다. 한진해운 환적물량은 2015년 13만9000TEU에서 지난해 9만4000TEU로 급감했다.

(광주일보 2017.02.20.)

3. 상하이, 1월 컨테이너 물량 12% 증가

중국에서 가장 분주한 항만인 상하이의 1월 처리 물량은 330만TEU로, 지난해 동기대비 12.2% 증가했다. 지난해 처리 물량은 294만TEU였다고 Shanghai International Port (Group) Co(SIPG)는 전했다.

지난해 상하이는 전 세계에서 가장 분주한 항만이라는 타이틀을 얻었다. 총 3,713만TEU를 처리하면서 2015년 3,654만 TEU에서 1.6%증가했다고 Seatrade Maritime News는 보도했다.

(쉬핑데일리 2017.02.17.)

4. [한진해운 파산 선고와 과제] 추락한 '해운 한국'… 피해 최소화·경쟁력 회복이 관건

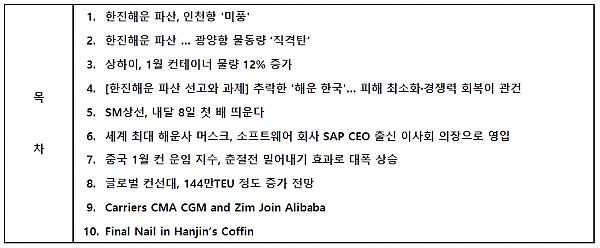

서울중앙지법 파산6부는 지난 17일 한진해운에 파산 선고를 내렸다. 1977년 국내 첫 컨테이너 전용 선사로 출발한 한진해운은 40년 만에 문을 닫게 됐다. 진행 과정과 파산 여파, 앞으로 과제 등을 살펴본다.

국내 컨 수송 능력 급감

해상운송 국제수지 첫 적자

협력사·근로자 고통 여전

공백 메울 특단 정책 찾아야

■해운업 불황에 파산

한진해운은 국내 해운업계의 역사였다. 1977년 조중훈 창업주가 설립한 한진해운은 1978년 중동 항로, 1979년 북미 서안, 1983년 북미 동안 항로를 개척했다. 1986년 불황으로 위기를 맞았지만, 혁신과 구조조정으로 극복했다.

2002년 1월 조중훈 회장이 세상을 떠나자 셋째 아들 조수호 회장이 경영을 맡았다. 해운업이 호황이던 2000년대 중반까지 한진해운은 순항했다. 하지만 2006년 조 회장이 타계하고 이듬해 부인인 최은영 전 회장이 경영에 나선 후 다시 위기를 맞았다. 2008년 세계 금융 위기로 운임 폭락과 불황을 겪게 됐고 고가로 장기 계약한 용선료가 부담으로 작용해 경영이 악화했다. 2011년부터 매년 수천억에 달하는 적자를 봤다.

결국, 2014년 최 전 회장은 시숙인 조양호 한진그룹 회장에 지분과 경영권을 넘겼다. 조양호 회장은 한진해운 정상화를 시도했지만, 장기 불황에 빠진 해운업에 어쩔 수가 없었다. 지난해 4월 25일 한진해운은 채권단 손에 넘어갔다. 채권단은 지난해 8월 30일 자금 지원을 중단했고 한진해운은 2일 뒤인 9월 1일 법정관리에 들어갔다.

법원은 지난해 10월부터 미국 롱비치터미널 지분 등 한진해운 자산 매각을 진행했다. 한진해운 조사위원으로 선정된 삼일회계법인은 한진해운 청산이 기업을 계속 운영하는 것보다 낫다고 결론지었다. 그러자 법원은 회생절차를 폐지하고 지난 17일 한진해운에 파산선고를 내렸다. 한진해운은 20일부터 3일 동안 상장 폐지 안내를 하고 오는 23일부터 7일 동안 정리매매를 한다. 다음 달 7일에는 상장 폐지된다.

■협력업체 피해 현재 진행형

한진해운 사태로 우리나라는 지난해 해상운송 국제수지에서 적자를 기록했다. 한국은행 국제수지의 서비스 무역 통계 집계 결과 지난해 해상운송 수지는 5억 3060만 달러(잠정치, 약 6000억 원) 적자를 나타냈다. 한국은행이 2006년부터 관련 통계를 집계한 이후 처음이다.

이는 한진해운 사태 영향이 크다. 지난해 우리나라 해상운송수입은 199억 9520만 달러로 2015년 276억 90만 달러보다 27.6%나 줄었다. 지난해 부산항 컨테이너 물동량도 세계 금융 위기 여파가 있었던 2009년 이후 처음 감소했다(2015년 대비 0.2% 감소). 한진해운 사태 이후 국내 해운업 규모도 줄었다. 지난해 8월 106만 개(20피트 컨테이너 기준)였던 국내 컨테이너 수송 능력은 지난해 12월 51만 개 정도로 줄었다.

한진해운 협력업체들도 피해를 봤다. 한진해운 법정관리 후 미수금이 있다고 법원에 신고한 협력업체는 600여 곳이다. 이들 업체가 받지 못한 금액은 800억 원에 달한다. 부산·경남지역 협력업체는 271곳이며 피해액은 476억 원으로 집계됐다. 문제는 한진해운과 직접 거래한 수리업체 등의 미수금이다. 20억 원 정도인데 한진해운이 파산해 받지 못할 것으로 보인다. 하역업체 피해액은 400억 원에 달한다.

한진해운 직원 1400여 명 중 절반 정도만 재취업했고 나머지는 아직도 일자리를 찾고 있다. 협력업체 직원 상당수도 일자리를 잃었다.

한국선주협회는 한진해운 사태 피해액을 20조 원으로 예상한 바 있다.

■해운정책 변화 변곡점 돼야

박인호 부산항발전협의회 대표는 "한진해운 파산은 국내 해운정책 변화의 변곡점이 돼야 한다"고 밝혔다. 박 대표는 정치권과 지자체, 시민단체, 연구기관 등 해운·항만 관련 기관들이 머리를 맞대고 대책을 찾도록 부산해운항만물류산업발전위윈회 구성을 제안했다. 김영득 한국선용품산업협회 회장도 "한진해운 파산 영향은 이제부터 시작"이라며 "업계와 관련 기관들이 힘을 합쳐 한진해운 공백을 메우도록 최선을 다해야 한다"고 말했다.

정부는 현대상선을 중심으로 해운업 경쟁력 회복에 나선다. 현대상선은 2021년까지 시장점유율 5%, 영업이익률 5%를 달성한다는 목표를 세우고 경쟁력 강화에 나선다. 정부는 최대 20척에 달하는 선박의 신조를 지원하고 국적 터미널 운영사도 만들 예정이다.

해양수산부는 한진해운 퇴직 근로자를 대상으로 전직 지원 서비스를 시행하고 다음 달부터 창업도 지원한다. 한진해운 사태와 관련한 피해 기업에는 경영안정자금 등 금융 지원을 할 방침이다. 한국선원복지고용센터도 한진해운 퇴직 선원들에 대한 재취업 지원에 나선다. 하지만 해운·항만업계는 한진해운 파산 전으로 국내 해운업 경쟁력을 회복하기까지는 상당한 시일이 걸릴 것으로 내다보고 있다.

(부산일보 2017.02.19.)

5. SM상선, 내달 8일 첫 배 띄운다

최근 파산한 한진해운 자산을 이어받은 SM상선이 다음달 8일 첫 배를 띄운다.

19일 해운업계에 따르면 SM상선은 다음달 부산~중국(상하이)~태국~베트남을 잇는 아시아 노선에 1000TEU급(1TEU는 20피트 길이 컨테이너 1개를 실을 수 있는 규모) 선박을 투입해 영업을 시작한다.

컨테이너 영업 핵심인 미주 노선은 4월 21일 첫 출항이 예정돼 있다. 부산 북항을 출발해 미국 서부 롱비치터미널까지 가는 노선이다. SM상선은 이번주 화주 예약 시스템 구축을 마친다는 계획이다. 해운업계 고위 관계자는 "업계 일각에서 컨테이너 영업 경험이 전무한 SM상선이 정상적으로 영업을 시작할 수 있겠느냐는 우려가 있었지만 한진해운 인력과 자산을 소화해 첫발을 내디딜 수 있게 됐다"고 말했다.

현재 SM상선은 국내 기업들을 대상으로 공격적으로 화물 영업에 나서고 있는 것으로 알려졌다.

선박 매입은 마무리 수순에 들었다. 6500TEU급 5척, 4300TEU급 1척, 1000TEU급 1척을 구매했고 2000~3000TEU급 5척은 외부 선사에서 빌려 12척으로 초기 선대를 꾸렸다. 총 선복량(적재능력)은 4만7000만TEU 안팎으로 세계 33위 규모 선사로 시작하게 됐다.

하지만 SM상선 영업 시작에도 불구하고 한진해운 파산으로 반 토막 난 한국 해운이 예전 수준으로 회복되는 데는 5년 이상 시간이 필요할 것으로 분석된다.

SM상선은 내년에는 선대 규모 총 21척(선복량 11만TEU급)으로 확대한다는 계획이다.

현대상선(47만TEU)과 합치면 내년 한국 해운 수송능력은 58만TEU 안팎으로 추산된다. 법정관리 이전 한진해운·현대상선 양대체제(106만TEU)의 절반 수준이다. 한국 해운은 주력인 현대상선이 경영 목표(세계시장 점유율 5%)를 달성하는 2021년 말~2022년 초나 되어야 가까스로 예전 체제로 회복할 수 있을 전망이다.

한 해운 전문가는 "해외 선사가 공격적으로 몸집을 불리고 있지만 한국은 당장 선대를 키울 수 있는 상황이 아니다"며 "과당 경쟁을 지양하고 노선 수익성을 끌어올리는 작업부터 차분히 하는 방법밖에는 답이 없다"고 말했다.

(매일경제 & mk.co.kr 2017.02.19.)

6. 세계 최대 해운사 머스크, 소프트웨어 회사 SAP CEO 출신 이사회 의장으로 영입

세계 최대 해운회사 덴마크 머스크가 이사회 의장으로 짐 하게만 스나베 전 SAP 최고경영자(CEO)를 영입했다고 19일 외신들이 전했다. SAP는 독일에 본사를 둔 유럽 최대 소프트웨어 회사다. 해운업을 대표하는 머스크가 IT업계 인사에게 이사회를 맡긴 배경이 주목받고 있다.

머스크는 스나베 전 CEO가 SAP에 재직하면서 기업용 소프트웨어 사업을 한 경험을 높이산 것으로 알려졌다. 이와 함께 4차 산업혁명 시대를 맞이해 디지털이 가져올 변화에 대처하는 것은 물론 미래를 내다보는 식견도 갖춘 인물로 평가받고 있다. 특히 SAP가 4차 산업혁명의 핵심 중 하나인 빅데이터를 활용해 사업화하는데 성공한 만큼 해운업에서도 IT와의 접목을 통해 신사업 발굴이 필요하다는 분석이 나온다.

스나베 전 CEO는 머스크 외에 지멘스 이사회 멤버로도 합류한다. 보험회사인 알리안츠, 프리미엄 가전 회사인 뱅앤올룹슨 이사회에서도 활동하고 있다.

스나베 전 CEO는 덴마크 오르후스 경영대학에서 석사학위를 받은 뒤 1990년 SAP에 합류해 컨설팅·영업·개발 등 다양한 분야에서 근무했다. 영어·덴마크어·불어·독어·스웨덴어 등 5개 국어에 능통하다.

(ChosunBiz 2017.02.19.)

7. 중국 1월 컨 운임 지수, 춘절전 밀어내기 효과로 대폭 상승

중국 수출 컨테이너 시장은 1월, 전통적인 춘절 전 제조업체들의 물량 밀어내기 효과로 성수기를 보였다.

상하이항운교역소가 7일 발표한 중국수출컨테이너 종합운임지수 평균치가 838.8 포인트로, 전월비 7.9% 상승했으며, 전년동기비 10.3% 상승했다.

시장방면에서는, 충분한 화물수요에 힘입어, 상승했던 운임세가 유지됐으며, 하순에는 수요에 따른 약간의 하락기미를 보였다.

상하이수출컨테이너 종합운임지수 평균치는 970.6 포인트로 전월비 18.2% 상승 및 전년동기비 40.9% 대폭상승 했다.

항로별로는 구주노선은 유럽지역의 경제지표가 지속 개선돼, 현지 소비수요가 왕성하게 일어나면서, 시장운송수요도 완만한 반등을 나타냈다. 월초부터 시작된 선복부족상황이 지속돼 선사들은 선복을 늘렸으나 공급부족현상은 지속됐다. 운임은 월초에 인상된 운임수준이 유지됐으나, 일부 선사들은 자체 시장전략에 따라 약간의 운임을 낮춰, 전년동기 운임에 비해 전체 운임수준은 안정을 유지했다.

1월, 중국의 구주 및 지중해노선 수출운임지수 평균치는 각각 1118.2 포인트, 1143.2 포인트로, 전월비 16.9%, 18.1% 상승 및 전년동기비 26.5%, 25.7% 상승했다.

북미노선도 운임은 완만한 상승세를 보였다. 북미노선은 미국경제 증가추세가 한층 더 공고하게 된 것이 숫자로 나타나, 미국소매액 증가율 및 평균시급 등의 지표들이 양호한 증가세를 시현, 시장운송수요의 상승을 이끌었다.

수요상승에 힘입어, 미서안항로의 상해기항 선박 평균선복 이용율이 95% 이상을 나타내었으며, 미동안 노선은 선복이 100%에 달해 화물이 밀리는 현상이 나타났다. 시장수요의 폭발에 힘입어 선사들은 월 중 여러 차례 운임을 인상해, 미서안, 미동안 노선의 운임이 지속적으로 높은 수준을 유지했다. 이 운임은 지난해 3월 이후 최고 수준이다.

1월 중국발 미서안, 미동안 운임지수평균치는 714.6 포인트, 902.2 포인트로 전월비 3.3%, 3.7% 올랐다.

(코리아쉬핑가제트 2017.02.17.)

8. 글로벌 컨선대, 144만TEU 정도 증가 전망

글로벌 컨선 선대가 VLCS(초대형선박)와 ULCS(극대형선박) 인도 일정에 힘입어 2017년에 144만TEU 가 추가될 전망이다. 이 같은 증가세는 폐선이 예정된 총 선복량 보다 두 배 정도 많은 수준이라고 알파라이너는 전했다.

폐선 선박의 비중은 올해 3.4%에 달할 전망인 가운데, 유휴 선복량은 140만TEU에 달한다.

알파라이너는 “2016년 1.5%로 낮은 성장세에 비교해 올해는 비교적 높은 성장세이다. 2016년 당시 확대 규모는 830만TEU였다. 올해 높은 성장세로 컨테이너 수송 시장의 회복이 지연되고 과잉선복량이 늘어날 것”이라고 말했다.

부진한 시장 여건이 신조 선박의 인도 지연을 가져올 수 있을 것으로 보이는 가운데, 현재 추산치가 크게 변화될 가능성은 적다. 올해 총 167만TEU 중 78%가 컨선으로 선복량이 1만TEU급 이상에 달한다.

(쉬핑데일리 2017.02.17.)

9. Carriers CMA CGM and Zim Join Alibaba

Two container shipping lines, France's CMA CGM and Israel's Zim, have signed up with Alibaba to allow customers to book space on their vessels through the Chinese e-commerce giant, reported Reuters.

CMA CGM said in a statement that it has signed a memorandum of understanding with Alibaba to begin cooperating on the OneTouch platform for routes such as Qingdao to Barcelona or Ningbo to Venice.

OneTouch was acquired by Alibaba in 2010 and targets small and medium-sized Chinese exporters with online services such as customs clearance and logistics.

The move towards e-commerce by carriers is in a bid to boost sales as the sector battles the worst downturn in history, which today (February 17, 2017) finally claimed Hanjin Shipping after it filed for bankruptcy in 2016.

The sale of Hanjin’s assets has added to a glut of containerships and weaker demand for vessels has meant several measures such as vessel-sharing arrangements, mergers and acquisitions.

A growing number of logistics firms are going online to buoy their business, which saw the world’s largest container shipping line, Maersk, combine with Alibaba in December 2016 for a new and innovative online system that will allow shippers to book space on vessels.

Shippers traditionally use freight forwarders to book space for cargo on container vessels.

This is now changing as more liners are allowing cargo owners to book through the internet.

E-commerce companies are also venturing into logistics to try to gain better control over their supply chain networks.

An Alibaba spokesperson told Reuters: "Alibaba.com is open to collaborating with logistics firms who want to join our platform which aims to streamline the logistics process for small and medium-sized enterprises and empower them to seize cross-border trade opportunities.”

(Port technology 2017.02.17.)

10. Final Nail in Hanjin’s Coffin

Hanjin Shipping has finally come to an end after 40 years of operations, which saw the South Korean company reach the top 10 for global shipping.

Today (February 17, 2017), the firm was declared bankrupt by a South Korean court. Hanjin's collapse is the largest to hit the shipping sector and sent shockwaves through the industry.

Hanjin's demise was well-documented by the industry and was due to the global economic downturn affecting profits across the cargo shipping industry, creating overcapacity, lower freight rates and rising debt levels.

Operations of the seventh largest shipper in the world started to collapse in August 2016 when $5.4bn (£4.1bn) debt crippled the company.

It then went into receivership and applied for court protection.

The vessels that Hanjin had in operation at that time were stuck at sea, with no port accepting them to berth because payments could not be guaranteed.

Hanjin’s assets have been sold off ever since, firstly to try and save the company but now it’s a case of the court handling the liquidation process to sell off the remaining assets to pay back creditors.

Infographic: Hanjin in Numbers

Korea Development Bank, the main creditor of the dissolved Hanjin Shipping Co. and state-owned entity, recently put 10 Hanjin vessels up for sale.

Drewry estimate that there remains up to as much as 150,000 TEU of Hanjin-owned ships that is still for sale.

The consultancy stated in analysis this year that “with such a glut of containerships already available and limited demand growth, it is debatable just how big a market they can attract even at knock-down prices”.

It believes that only the biggest and youngest ships are likely to have the biggest pull.

Drewry stated: "It clearly takes more than a few months to strip the carcass of a dead shipping line and we expect many of the former Hanjin ships to occupy the idle fleet for some time to come."

Analysts agree that it is unlikely there will be another large carrier like Hanjin failing as its bankruptcy has a good chance of bringing global overcapacity in the sector down to a sustainable level.

South Korea is now left with Hyundai Merchant Marine (HMM) taking over as the country's biggest shipping company.

(Port technology 2017.02.17.)